近期国家颁布了一系列关于分级诊疗相关政策,这其中直接利好的就是做第三方临床实验室的上市公司股票,比如润达医疗(主营IVD流通渠道整合,同时布局第三方实验室服务)、迪安诊断、达安基因等上市企业。同时涉及资本市场的第三方临床实验室上市公司还有新三板上的兰卫检验、洛奇检验等,加上国内最大的第三方临床实验室集团公司金域检验也在今年2月份通过了证监会IPO预披露。

关于第三方临床实验室的定义,可以简单的理解为把医院等处收集的人体标本,统一送到该实验室进行检验。行业的上游是是医疗器械、诊断试剂、耗材等制造业,下游是为患者医疗服务的机构比如医院检验科、体检中心等。所以,可以知道第三方实验室的意义就在于通过扩大规模后降低上游采购IVD设备耗材的成本,通过服务于下游医院等机构辅助其实现分级诊疗、医保控费、承接医院较少见的高端项目。

此外,实验室还可以利用自身技术和市场的优势,向健康体检、司法鉴定、食品农产品检测、新药临床测试等服务领域横向拓展,将自身打造成一个综合型的检测机构。

第三方临床实验室具体几个很明显的特色:比如投资大、轻资产运营、利润高,一般在省级区域成立一个检测1000个项目左右的实验室,需要大概2500万人民币的投入,3-5年才能实现盈利,这里指的是只凭检测项目并不包括IVD流通销售收入。当然,如果实验室是由当地有IVD流通领域资源的渠道商组建的,实现盈亏平衡的时间一般会更快些。

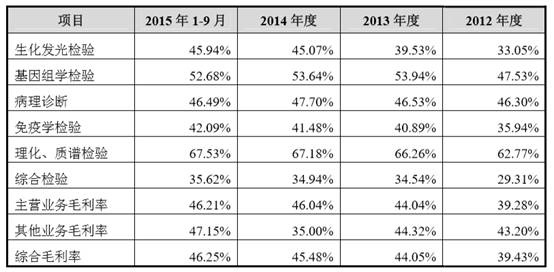

接下来实验室便会进入一个利润高速增加的阶段,参考新三板挂牌企业洛奇检验在13-15年度的净利润一般在30%左右(小微企业刚起步阶段净利润较高,主板上市企业比如迪安诊断等随着扩展渠道和收购标的等资源投入,这几年净利润不超过10%),再比较金域检验上市披露的检验项目毛利率表格:

既然建立一个第三方临床实验室挺赚钱的,那为什么资本市场不使劲的投资进去呢?这里面初步分析后有这几个原因:

1、先发优势和品牌效应

现在国内市场上金域检验、达安基因、迪安诊断、艾迪康四家公司已经占据了70%以上的份额,其中金域检验是中国目前最大的临床检验服务公司,以普检为主总计2200多种项目;达安基因主营业务是基因检测试剂的研发生产销售,大概1000余项检测项目,目前在广州、上海、合肥、成都等地都有实验室;迪安诊断总部在杭州,现在大概2000余项医学诊断项目,在环渤海湾、长三角、珠三角领域有优势;艾迪康现在可以提供1400余项检测项目,为全国10000多家医疗机构提供服务。此外,还有康圣环球医学特检集团(北京海思特临床检验所、武汉康圣达医学检验所、上海新培晶医学检验所)是目前国内最大的特种临床检验服务公司。

所以行业已经进入一个整合并购的大趋势中,新成立不久或者成立一段时间业绩不佳的地方性第三方临床实验室考虑被并购的概率较大。

2、地方保护主义和准入门槛

每个地方的政府或多或少的会有保护主义倾向,有的地方把第三方临床实验室连锁化经营看成是大型公立医院检验科的竞争对手;有的地方会更加偏向于本地的第三方临床实验室,进入到外地的大型连锁第三方临床实验室一般需要和当地的医院、IVD渠道商、政府等机构打好关系才能实现良好运转。

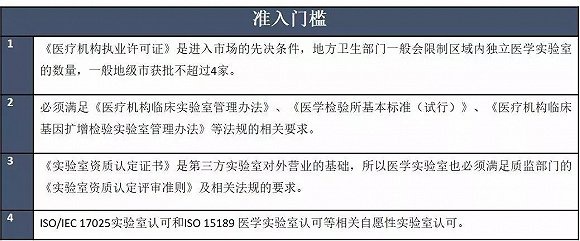

其次,建立一个第三方临床实验室的准入门槛虽然不像血液制品采浆站牌照那么难获得,但是也是十分考验企业的医学检验能力和关系通道的。

3、高端人员和渠道资源的缺乏

成立一个第三方临床实验室必须得招聘足够数量的病理检验人员吧,现阶段我国的有经验的病理专家严重不足。数据统计,2013年我国每个三级医院平均约有5.4名病理医生,每个二级医院平均约有2.3名。

此外,培养一个病理医生也是需要耗费很多精力的,比如出具病理诊断报告的医师应当具有临床执业医师资格并具备初级以上病理学专业技术职务任职资格,经过病理诊断专业知识培训或专科进修学习1-3年。快速病理诊断医师应当具有中级以上病理学专业技术任职资格,并有5年以上病理阅片诊断经历。

所以现在第三方临床实验室招聘的话一般得利用自己在医疗机构的人脉资源,要么高薪挖来在职人员,要么招聘退休后经验丰富的三甲医院病理科人员或者聘请作为顾问专家。

此外,要想快速的进入市场,机构在上游必须有一定的产业资源积累比如罗氏、西门子、上海贝曼等IVD流通渠道资源、下游和当地医院检验科和体检中心都有渠道联系。